赞

赞

2013年5月11日《新闻联播 》播出了一则题为“小微金融:网络新生态融资新模式”的新闻,新闻的原文是这样的:

借助互联网强大的触角,让互不认识的人像买卖商品一样完成借钱过程。互联网金融的发展,带来了全新的金融业态,也让小微企业的融资环境得到升级。

温州市民诸葛忠诚最近干了件新鲜事,看到一家网络平台上挂出了小企业主林大鹏的借款信息,就把钱借给了素不相识的对方。少的几百元、多的几千元,好几个放款人的加入让林大鹏五万元的借款需求几个小时就达成了。

这是温州金融改革试点中推出的新招:民间撮合借贷。也就是,借助网络借贷平台,把普通放款人和数以万计缺资金的小微企业主们连在一起。借款方发布借款需求和利息,放款人自主选择是否借款。当然,利息根据央行对民间借贷的规定:不能超过24%。

原来,为了保证资金安全,网贷公司已经对林大鹏做过详细的入户调查,并且根据房产等评估出借贷的额度,信息也都在网上公布。如果还款记录好,以后借款的金额还会提高。网贷平台还会把借贷资金的一部分作为风险拨备,放款人遇到损失,拨备金就可以先行赔付,由网贷平台的担保公司负责追索。

借助互联网推出的网贷,虽然有一定风险,但高收益仍吸引了不少有闲散资金的放款人,民间资本与小额贷款实现了更有效的成交。

这个“网络新生态融资新模式”,这个十二年前的“金融创新”,在十二年后拥有一个所有人都知道的名字:

“P2P”

而金融创新这个词,也因为P2P最后的结局,和对全社会带来的冲击和影响,很长一段时间被“污名化”,沉寂了很久。

而时隔十二年,新的金融创新再次出现我们身边。

5月22日,吹风很久的“科创债”正式登场。在新闻发布会上,中国人民银行副行长说,已有近百家机构发行科技创新债券 规模超过2500亿元。

2500亿固然不少,但更值得关注的是这次债券的创新。在发布会上,是这么说的:

此次把科技型企业发行的债券单独拿出来,并在债券发行交易制度上作出差异化安排。这个差异化安排主要体现在几个方面。

一是支持发行人灵活分期发行债券,

二是简化信息披露的部分要求,

三是自主设计含权结构、还本付息等债券条款,

四是减免债券发行交易手续费,

五是组织做市商提供专门做市报价服务,

六是推动评级机构创新设计专门的评级方法。

同时明确,“在3类发行科创债券的主体当中,最需要给予支持的就是股权投资机构,其在支持科技创新,特别是促进创新资本形成方面发挥了关键作用。”

前两天我文章中讨论债券投资和股权投资的区别时说:

债权投资是“借钱收息”(收益有顶、风险有底),股权投资是“当股东博未来”(收益无顶、风险无底)。

而把收益有顶,风险有底的债权投资,与收益无顶,风险无底的股权投资,紧密结合起来的“科创债”,绝对算得上是时隔12年之后的“金融创新”

有很多小伙伴问我,说并没有看懂,问为什么会有这样的制度设计?

今天我们就简单的把这个问题聊透

2022年10月,我写过一篇题为 什么才是“实体经济”?的文章,文章中说提到了关于一二三产的划分的问题。

第一产业:农业(包括林业、牧业、渔业等);

第二产业:工业(包括采掘业、制造业、自来水、电力、蒸气、热水、煤气)和建筑业;

第三产业:除上述第一、第二产业以外的其他各业。

三次产业分类法是新西兰经济学家费歇尔首先创立的一种产业分类方法。他在1935年所著《安全与进步的冲突》中提出对产业的划分方法。

在我看来,这种划分方法当然在一定程度上反映了经济活动的情况。但是其中有一个重大的弊端。

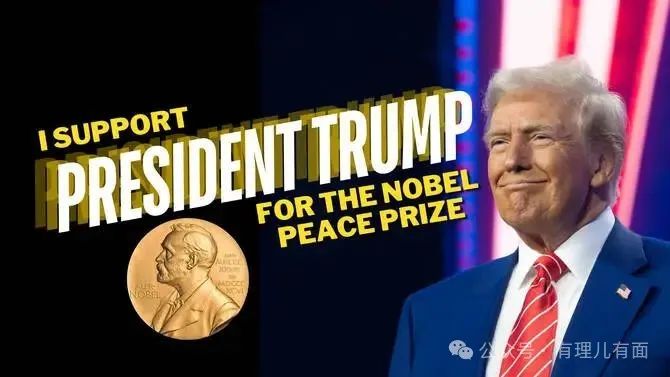

把“金融业”也划到了“第三产业”的范畴,第三产业在《国民经济行业分类》(GB/T 4754-2002)中,分为15个门类即自F类到T类计48个大类,而J分类就是金融业,

下面又细分为

68.银行业;

69.证券业;

70.保险业;

71.其他金融活动

而其实,金融业跟其他的所有产业都不一样。

我一直呼吁,某种程度上应该单独把金融业列为第四产业。

在我看来,实体经济是人通过思想使用工具在地球上创造的经济。包括物质的、精神的产品和服务的生产、流通等经济活动。

包括农业、工业、交通通信业、商业服务业、建筑业等物质产品的生产和服务部门。也包括教育、文化、知识、信息、艺术、体育等精神产品的生产和服务部门。

而“虚拟经济”只有一种,就是“金融”,就是“钱生钱”的游戏。

之所以说这么多“定义”,其实是想帮大家看清楚这,时隔12年的“金融创新”,有什么区别?

十二年前的金融创新,本质上是“金融集团”利用政策,向“实业集团”抽血。

毕竟年化18~24%的利息,任何实业集团的利润都会在这个过程中被耗干。也就是说全社会创造财富的大多数,被金融所赚取。

也是从2012年开始,我国金融上市公司的利润逐年攀升。其占总上市公司数量不到1%,却拿走了超过%的利润,最高的时候甚至突破了60%。

而这还是上市的金融机构,各种民间的金融机构所分走的比例,更是不好统计。大体上金融机构拿走行业增加值的60%-65%是符合社会感知的。

而这几年,从金融监管开始加强,金融监管长牙带刺之后。金融行业的利润开始逐步下降……

2022年变成了40%,2024年下降35%左右,可以预期,这个占比在未来3~5年可能会降至30%。

而这也意味着,金融利益集团,从全社会财富分配中的地位在不断下降。更直接的说,这一次就是金融“被抽血”反哺实业集团。

更具体来说,从科创债的推出可以看出,是从金融定向抽血,反哺于新质生产力相关的产业。

所以不管是当年的“P2P”,还是现在的“科创贷”,说到底,都只是全社会财富再次分配的一个由头。

任何一个政策出台,很难说绝对的好与坏,更为关键的是“你所处的位置!”

我们每一位,作为这个时代的亲历者,也不用去抱怨和吐槽政策,讨论对错,而是要思考在政策的引导下,未来全社会的财富分配会呈现怎样的趋势。

毕竟“孩子才分对错,成年人只看利弊”,不是么?

赞

赞

赞

赞